Terreni agricoli ai fini IMU, Esenzione, Calcolo

IMU Terreni Agricoli dal 2016

2024

con ![]() circolare N. 1/D del 01/03/2024 il Ministero delle Finanze ha incluso il Comune di Campofelice di Fitalia nell'elenco allegato alla circolare n 9 del 14 giugno 1993 che individua i comuni montani esenti ai fini IMU.

circolare N. 1/D del 01/03/2024 il Ministero delle Finanze ha incluso il Comune di Campofelice di Fitalia nell'elenco allegato alla circolare n 9 del 14 giugno 1993 che individua i comuni montani esenti ai fini IMU.

2020:

La Legge di istituzione della Nuova IMU - Legge di Stabilità 2020 (Legge 27 dicembre 2019, n. 160), all'Art. 1 Comma 758 riporta e riconferma le esenzioni per i terreni già presenti al 2019

Comma 758. Sono esenti dall'imposta i terreni agricoli come di seguito qualificati:

- a) posseduti e condotti dai coltivatori diretti e dagli imprenditori agricoli professionali di cui all'articolo 1 del decreto legislativo 29 marzo 2004, n. 99, iscritti alla previdenza agricola, comprese le società agricole di cui all'articolo 1, comma 3, del citato decreto legislativo n. 99 del 2004, indipendentemente dalla loro ubicazione;

- b) ubicati nei comuni delle isole minori di cui all'allegato A annesso alla legge 28 dicembre 2001, n. 448;

- c) a immutabile destinazione agrosilvo- pastorale a proprietà collettiva indivisibile e inusucapibile;

- ricadenti in aree montane o di collina delimitate ai sensi dell'articolo 15 della legge 27 dicembre 1977, n. 984, sulla base dei criteri individuati dalla circolare del Ministero delle finanze n. 9 del 14 giugno 1993, pubblicata nel supplemento ordinario n. 53 alla Gazzetta Ufficiale n. 141 del 18 giugno 1993.

2019:

Con la Legge di Stabilità 2019 (Art. 1, comma 705, Legge 30 dicembre 2018, n. 145), dal 2019 i familiari coadiuvanti del coltivatore diretto, appartenenti al medesimo nucleo familiare, che risultano iscritti nella gestione assistenziale e previdenziale agricola quali coltivatori diretti, beneficiano della disciplina fiscale propria dei titolari d'impresa agricola al cui esercizio i predetti familiari partecipano attivamente.

L'IMU per i terreni agricoli è stata oggetto negli ultimi anni di continue variazioni normative. Con la Legge di Stabilità 2016 si è arrivati ad una soluzione definitiva.

A decorrere dall'anno 2016 sono esenti IMU i terreni agricoli nei comuni presenti nella ![]() Circolare del Ministero delle finanze n. 9 del 14 giugno 1993, pubblicata nel supplemento ordinario n. 53 alla Gazzetta Ufficiale n. 141 del 18 giugno 1993 (

Circolare del Ministero delle finanze n. 9 del 14 giugno 1993, pubblicata nel supplemento ordinario n. 53 alla Gazzetta Ufficiale n. 141 del 18 giugno 1993 (![]() Versione originale pubblicata in Gazzetta). Se il comune nella Circolare 9/1993 risulta parzialmente delimitato (PD) l'esenzione si applica solo ai terreni che rientrano nella parziale delimitazione.

Versione originale pubblicata in Gazzetta). Se il comune nella Circolare 9/1993 risulta parzialmente delimitato (PD) l'esenzione si applica solo ai terreni che rientrano nella parziale delimitazione.

In pratica dal 2016 è stata ripristinata la precedente classificazione dei terreni montani secondo la Circolare 9/1993 già utilizzata fino al 2013 (e abbandonata nel 2014 e 2015) con l'applicazione delle ulteriori esenzioni di seguito riportate.

Sono, altresì, esenti dall'IMU i terreni agricoli (Art. 1, Comma 13, L. 208 del 28/12/2015):

a) posseduti e condotti dai coltivatori diretti e dagli imprenditori agricoli professionali di cui all'articolo 1 del decreto legislativo 29 marzo 2004, n. 99, iscritti nella previdenza agricola, indipendentemente dalla loro ubicazione;

b) ubicati nei comuni delle isole minori di cui all'allegato A annesso alla legge 28 dicembre 2001, n. 448;

c) a immutabile destinazione agrosilvo-pastorale a proprietà collettiva indivisibile e inusucapibile.

Tutti gli altri terreni che non rientrato in queste esenzioni pagano l'IMU.

A decorrere dall'anno 2016, sono abrogati i commi da 1 a 9-bis dell'articolo 1 del decreto-legge 24 gennaio 2015, n. 4, convertito, con modificazioni, dalla legge 24 marzo 2015, n. 34, che prevedevano tra l'altro:

- l'esenzione nei terreni agricoli, nonche' a quelli non coltivati, ubicati nei comuni classificati totalmente montani di cui all'elenco dei comuni italiani predisposto dall'Istituto nazionale di statistica (ISTAT);

- la detrazione di Euro 200,00 per i terreni, posseduti e condotti dai coltivatori diretti e dagli IAP iscritti nella previdenza agricola, presenti nella Circolare 9/1993 e non più esenti nel 2015;

- l'esenzione e detrazione per i terreni posseduti dai coltivatori diretti e da IAP e concessi in affitto o comodato a coltivatori diretti e da IAP iscritti nella previdenza agricola;

- una particolare applicazione dell'IMU relativamente al 2014 in funzione della pubblicazione del Decreto del 28 novembre 2014 che ridefiniva i Comuni montani in base all'altitudine.

Il 14 Luglio 2016 il MEF ha pubblicato la Circolare 4/DF che fornisce chiarimenti in merito all'esenzione dall'IMU prevista dalla legge di stabilità 2016 per i terreni agricoli ricadenti nei comuni che per effetto di una fusione, anche per incorporazione, non risultano nell'elenco allegato alla circolare n. 9 del 1993 e risolve, altresì, il caso particolare dell'errata classificazione del Comune di Monteveglio ora fuso nel Comune di Valsamoggia.

Escludendo quindi i terreni agricoli esenti, i terreni/terreni agricoli sono soggetti a IMU ad aliquota ordinaria deliberata dal Comune con aliquota variabile dal 4,6 per mille al 10,6 per mille.

Per i terreni agricoli il coefficiente di rivalutazione è del 25% e il moltiplicatore è 135.

Il calcolo dell'imponibile è: Reddito dominicale*1,25*135; a questo imponibile si applica l'aliquota deliberata.

30/05/2016 - Chiarimento sui terreni incolti: ai terreni incolti si applicano le stesse esenzioni IMU dei terreni agricoli

I terreni non propriamente "agricoli" cioè i cosidetti terreni "incolti" quindi non "adibiti all'esercizio delle attività indicate nell'art. 2135 del codice civile" sono da considerarsi comunque agricoli in base al fatto che tali terreni potenzialmente possono essere destinati all'utilizzo agricolo pur non essendo condotte attività agricole sugli stessi.

E' quanto stabilisce la sentenza n. 7369/2012 in riferimento a ICI ma applicabile anche a IMU. Ed è quanto spiegato dal MEF (riprendendo sia i dettagli della Legge di Stabilità 2016 sia la Sentenza citata) al questito posto sulla possibile non applicazione dell'esenzione IMU a tali terreni se ricadenti nei territori esenti.

Quindi i terreni incolti sono esenti IMU nei comuni montani. Sono esenti nei Comuni parzialmente montani solo se rientrano nel territorio parzialmente delimitato. Negli altri casi (escluse le altre eccezioni previste dalla Legge di Stabilità 2016) pagano regolarmente l'IMU.

IMU Terreni Agricoli 2015

Dopo la pubblicazione del Decreto interministeriale del 28 Novembre 2014 che rivedeva la classificazione dei Comuni montani in base all'altitudine, sono scaurite numerose problematiche che hanno portato, dopo il Consiglio dei Ministri n. 46 del 23/01/2015, alla pubblicazione in Gazzetta Ufficiale n. 19 del 24/01/2015 del ![]() DL n. 4 del 24/01/2015 che rivede l'IMU agricola per il 2015 con effetti anche sul 2014.

DL n. 4 del 24/01/2015 che rivede l'IMU agricola per il 2015 con effetti anche sul 2014.

Il DL stabilisce che:

1. A decorrere dall'anno 2015, l'esenzione dall'imposta municipale propria (IMU) prevista dalla lettera h) del comma 1 dell'articolo 7 del decreto legislativo 30 dicembre 1992, n. 504, si applica:

a) ai terreni agricoli, nonché a quelli non coltivati, ubicati nei comuni classificati totalmente montani di cui all'elenco dei comuni italiani predisposto dall'Istituto nazionale di statistica (ISTAT);

b) ai terreni agricoli, nonché a quelli non coltivati, posseduti e condotti dai coltivatori diretti e dagli imprenditori agricoli professionali di cui all'articolo 1 del decreto legislativo 29 marzo 2004, n. 99, iscritti nella previdenza agricola, ubicati nei comuni classifi cati parzialmente montani di cui allo stesso elenco ISTAT.2. L'esenzione si applica anche ai terreni di cui al comma 1 lettera b) , nel caso di concessione degli stessi in comodato o in affitto a coltivatori diretti e a imprenditori agricoli professionali di cui all'articolo 1 del decreto legislativo n. 99 del 2004, iscritti nella previdenza agricola.

3. I criteri di cui ai commi 1 e 2 si applicano anche all'anno di imposta 2014.

4. Per l'anno 2014, non è, comunque, dovuta l'IMU per i terreni esenti in virtù del decreto del Ministro dell'economia e delle finanze, di concerto con i Ministri delle politiche agricole alimentari e forestali e dell'interno, del 28 novembre 2014, pubblicato nella Gazzetta ufficiale

n. 284 del 6 dicembre 2014 e che, invece, risultano imponibili per effetto dell'applicazione dei criteri di cui ai commi precedenti.

...............5. I contribuenti versano l'imposta complessivamente dovuta per l'anno 2014, determinata secondo i criteri di cui ai commi precedenti, entro il 10 febbraio 2015.

...............

Quindi se consultate l'elenco ISTAT (http://www.istat.it/it/archivio/6789) trovate una colonna Comune Montano.

In questa colonna potete trovare i seguenti valori:

T - Totalmente montano - i terreni sono tutti esenti

P - Parzialmente montano - sono esenti solo i terreni posseduti e condotti da CD o IAP e i terreni posseduti da CD o IAP e dati in fitto/comodato ad altri CD o IAP

NM - Non montano - i terreni non sono esenti e per tutti i terreni si versa l'IMU

E quindi a seconda di questo valore il Calcolo IMU applica l'imposta o l'esenzione a seconda dei casi.

Inoltre, solo per il 2014, se il comune risulta ad esempio P - Parzialmente montano, ma l'altitudine supera i 600 metri, si applica l'esenzione su tutti i terreni, in virtù del Decreto del 28 Novembre (![]() GU n. 284 del 6 dicembre 2014)

GU n. 284 del 6 dicembre 2014)

Se invece risulta NM - Non montano ma l'altitudine è tra i 281 metri ed i 600 metri, si applica l'esenzione solo sui terreni di proprietà di CD o IAP anche quando concessi in fitto o comodato ad altri CD o IAP.

Calcolo IMU Terreni Agricoli 2015

Per quanto riguarda i terreni agricoli posseduti da e condotti da CD e IAP con iscrizione previdenza agricola, il DL convertito in Legge 24 marzo 2015, n. 34 ha previsto l'applicazione di una detrazione di Euro 200,00 per i terreni che non sono esenti secondo l'attuale classificazione (ISTAT) ma che comunque risultavano esenti secondo la precedente classificazione (Circolare 9 del 1993). Se il comune nella Circolare 9/1993 risulta parzialmente delimitato (PD) la detrazione si applica solo ai terreni che rientrano nella parziale delimitazione.

Quindi si possono presentare queste tre condizioni:

- il Comune è montano secondo l'ISTAT, per i terreni vale l'esenzione totale IMU;

- il comune è parzialmente montano secondo l'ISTAT, l'esenzione vale solo per i CD e IAP con previdenza agricola;

- il Comune non è montano o parzialmente montano secondo l'ISTAT, ma risulta montano o parzialmente delimitato secondo la Circolare 9/1993 e su questi terreni si applica la detrazione di 200 Euro solo per i terreni posseduti da e condotti da CD e IAP con previdenza agricola.

Nel primo e secondo caso il Calcolo IMU applica automaticamente le esenzioni.

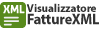

Nel terzo caso la detrazione viene calcolata automaticamente per i terreni posseduti da e condotti da CD o IAP quando il Comune risulta totalmente montano secondo la Circolare 9/1993. Se invece il Comune risulta parzialmente delimitato, la detrazione non è automatica ma bisogna applicarla spuntando la relativa casella (che appare in automatico in questa situazione) a condizione che il terreno si trovi nel territorio parzialmente delimitato (vedi immagine).

Nel caso in cui i terreni che godono della detrazione di Euro 200 si trovano sul territorio di più comuni, la detrazione deve essere ripartita tra i diversi comuni. In tal caso il Calcolo applica una ripartizione proporzionale all'imposta.

Se la detrazione è maggiore o uguale all'imposta ovviamente l'imposta si azzera. Se invece l'imposta è maggiore di 200 euro, si verserà la differenza.

Questa detrazione si applica su terreni che già godono di agevolazioni particolari (agevolazioni sul valore imponibile secondo i noti scaglioni di Euro 6.000, 15.500 ecc..). Nel Calcolo IMU la detrazione non è riportata in corrispondenza del rigo del singolo terreno (dove viene riportato il valore di imposta lorda, riduzione determinata dalle suddette agevolazioni e imposta netta).

Proprio a causa della presenza di queste voci, per coerenza con le precedenti versioni e per rendere leggibile il calcolo, la detrazione viene applicata direttamente sul codice tributo, dopo aver applicato l'agevolazione sull'imponibile.

Nell'esempio che segue consideriamo un terreno agricolo con reddito dominicale di Euro 300,00 , non esente (Comune non montano), posseduto da e condotto da CD e IAP.

L'imposta, considerando le agevolazioni sull'imponibile, è pari a Euro 104,08.

Quindi il contribuente deve versare Euro 104,00.

Il Comune, pur non essendo montano secondo la nuova classificazione ISTAT, potrebbe risultare invece montano o parzialmente delimitato (come è nell'esempio) secondo la precedente classificazione (Circolare 9/1993).

In tal caso, se il Comune risulta come totalmente montano nella precedente classificazione il sistema applica in automatico la detrazione. Se il Comune risulta parzialmente delimitato e il terreno rientra nella parziale delimitazione, applicando la spunta precedentemente vista, su questo terreno viene applicata la detrazione prevista.

Quindi a fronte di un dovuto IMU di Euro 104, il sistema applica la detrazione di 200 Euro sull'importo in corrispondenza del codice tributo (vedi sezione codici tributo in figura), e l'imposta è azzerata.

04/02/2015

Il Ministero delle Finanze ha pubblicato la Risoluzione 2/DF che chiarisce alcuni aspetti dell'esenzione per i terreni agricoli e dell'aliquota da applicare:

![]() IMU - Risoluzione n. 2/DF del 3 febbraio 2015 - Esenzione per i terreni agricoli

IMU - Risoluzione n. 2/DF del 3 febbraio 2015 - Esenzione per i terreni agricoli

Calcolo IMU terreni, terreni agricoli e terreni condotti da CD o IAP

In generale i terreni/terreni agricoli sono soggetti a IMU ad aliquota ordinaria deliberata dal Comune con aliquota variabile dal 4,6 per mille al 10,6 per mille.

Sappiamo di comuni che hanno deliberato aliquota al 2 per mille ma non è quanto previsto dalla norma.

Per i terreni agricoli il coefficiente di rivalutazione è del 25% e il moltiplicatore è 135.

Il calcolo dell'imponibile è: Reddito dominicale*1,25*135; a questo imponibile si applica l'aliquota deliberata.

Per i terreni posseduti e condotti da CD e IAP dal 2014 il moltiplicatore è 75 (L. 147/2013 comma 707) e quindi, in generale, il calcolo dell'imponibile è: Reddito dominicale*1,25*75; nel caso dei terreni di CD e IAP intervengono agevolazioni sull'imponibile soggetto a imposta e criteri di calcolo dell'imponibile che possono cambiare in base a percentuale di possesso e percentuale di utilizzo come più sotto riportato.

N.B. se il terreno è di un CD o IAP e viene dato in fitto a terzi, il terreno non beneficia delle agevolazioni riservate ai CD/IAP e il moltiplicatore da utilizzare è 135.

Per chi volesse approfondire alcuni aspetti relativi ai terreni cosidetti "incolti" (terreni non utilizzati in attività agricola) può essere utile per brevità, oltre alla norma e quanto altro disponibile su altre fonti, questo documento dell'IFEL:

![]() Nota IFEL terreni incolti

Nota IFEL terreni incolti

N. B. per i terreni nei comuni interessati dalla recente riclassificazione, nel Calcolo IMU l'importo è portato tutto a saldo, come previsto dal Decreto Ministeriale. Eventuali versamenti precedenti (caso di comuni in precedenza "parzialmente delimitati") devono essere gestiti utilizzando il campo "versato".

Coltivatori diretti e Imprenditori Agricoli Professionali (IAP)

In caso di non esenzione, per i Coltivatori diretti e gli Imprenditori Agricoli Professionali che abbiano l'iscrizione alla previdenza agricola, viene applicata una agevolazione sull'imponibile soggetto a tassazione (Comma 8 bis del DL 201/2011):

"I terreni agricoli posseduti da coltivatori diretti o da imprenditori agricoli professionali di cui all'articolo 1 del decreto legislativo 29 marzo 2004, n. 99, e successive modificazioni, iscritti nella previdenza agricola, purchè dai medesimi condotti, sono soggetti all'imposta limitata mente alla parte di valore eccedente euro 6.000 e con le seguenti riduzioni: a) del 70 per cento dell'imposta gravante sulla parte di valore eccedente i predetti euro 6.000 e fino a euro 15.500; b) del 50 per cento dell'imposta gravante sulla parte di valore eccedente euro 15.500 e fino a euro 25.500; c) del 25 per cento dell'imposta gravante sulla parte di valore eccedente euro 25.500 e fino a euro 32.000;"

Quindi l'imposta si calcola secondo i seguenti scaglioni e percentuali:

- esenzione per imponibile fino a Euro 6.000,00;

- 30% dell'imposta per la quota di imponibile superiore a Euro 6.000,00 fino a Euro 15.500,00;

- 50% dell'imposta per la quota di imponibile superiore a Euro 15.500,00 fino a Euro 25.500,00;

- 75% dell'imposta per la quota di imponibile superiore a Euro 25.500,00 fino a Euro 32.000,00;

- 100% dell'imposta per la quota di imponibile superiore a Euro 32.000,00.

L'imposta si calcola a partire dal valore imponibile dei terreni e in base a percentuale e periodo di possesso.

In merito alla determinazione dell'imposta è utile ricordare le indicazioni riportate nella ![]() Circolare 3/DF (7.2 Le agevolazioni applicabili ai terreni agricoli), di cui riportiamo uno stralcio a supporto del metodo applicato nel Calcolo IMU nel caso di terreni agricoli posseduti e condotti da Coltivatori diretti o IAP con requisito previdenza agricola:

Circolare 3/DF (7.2 Le agevolazioni applicabili ai terreni agricoli), di cui riportiamo uno stralcio a supporto del metodo applicato nel Calcolo IMU nel caso di terreni agricoli posseduti e condotti da Coltivatori diretti o IAP con requisito previdenza agricola:

"Si deve argomentare che, nel caso in cui il coltivatore diretto o IAP, iscritto nella previdenza agricola, possiede e conduce più terreni, le riduzioni devono essere calcolate proporzionalmente al valore dei terreni posseduti nei vari comuni e devono essere rapportate al periodo dell'anno in cui sussistono le condizioni richieste dalla norma e alla quota di possesso. Si deve, altresì, precisare che trattandosi di agevolazioni che hanno natura soggettiva devono applicarsi per intero sull'imponibile calcolato in riferimento alla corrispondente porzione di proprietà del soggetto passivo che coltiva direttamente il fondo.

Da quanto argomentato è possibile dedurre che se il terreno agricolo è posseduto e condotto da tutti i soggetti passivi, il beneficio fiscale spetta ad ognuno di essi proporzionalmente alla relativa quota di proprietà dell'immobile."

In merito a questi ultimi argomenti si vedano anche la Sentenza n. 22893/2010 (natura soggettiva dei terreni agricoli posseduti e condotti da CD o IAP) e la sentenza n. 18384/2004 (determinazione imponibile con riferimento non all'intero valore del terreno, ma limitatamente alla porzione di proprietà del contribuente).

La condizione di un terreno posseduto e condotto da più CD o IAP, si può gestire nel Calcolo IMU utilizzando il campo "Percentuale di utilizzo" dove deve essere riportata la percentuale di utilizzo del terreno in proporzione alla quota di possesso.

Esenzioni - Comuni montani - sviluppo normativo 2013-2014-2015

Fino al 2013 i terreni agricoli erano esenti da IMU se il Comune era riconosciuto come Comune montano o di collina. I Comuni montano o di collina, secondo la classificazione precedente, sono individuati nella ![]() Circolare n. 9 del 14 giugno 1993.

Circolare n. 9 del 14 giugno 1993.

In alcuni casi il territorio del Comune poteva risultare parzialmente montano. Nella Circolare questi Comuni hanno l'indicazione di "parzialmente delimitato" (PD). In tali casi l'esenzione valeva solo per i terreni che rientrano nella parziale delimitazione.

A fine 2014 a valere per tutto il 2014 (ma ormai superata con gli ultimi sviluppi riportati ad inizio pagina), il Governo ha inteso rivedere la classificazione dei Comuni montani, eliminando i criteri precedentemente esistenti e introducendo come criterio principale l'altitudine del Comune dal livello del mare. Tale indicazione è riferita all'altitudine misurata nella Casa Comunale.

Il Decreto interministeriale del 28 Novembre 2014 all'Art. 2 (di cui riportiamo per brevità il Comma 2 e 5) rimodula l'esenzione per i terreni agricoli e ridefinisce i comuni montani precedentemente individuati nella Circolare n. 9 del 14 Giugno 1993:

"1. Sono esenti dall'imposta municipale propria, ai sensi dell'art. 7, comma 1, lettera h), del decreto legislativo 30 dicembre 1992, n. 504 i terreni agricoli dei comuni ubicati a un'altitudine di 601 metri e oltre, individuati sulla base dell'«Elenco comuni italiani», pubblicato sul sito internet dell'Istituto nazionale di statistica (ISTAT), http://www.istat.it/it/archivio/6789, tenendo conto dell'altezza riportata nella colonna «Altitudine del centro (metri)»."

......................

"5. L'individuazione dei terreni, effettuata ai sensi del presente articolo, ai quali si applica l'esenzione di cui all'art. 7, comma 1, lettera h) del decreto legislativo n. 504 del 1992, sostituisce quella effettuata in base alla circolare n. 9 del 14 giugno 1993, pubblicata sul supplemento ordinario alla Gazzetta Ufficiale n. 141 del 18 giugno 1993."

Quindi, a seconda dell'altitudine, valevano i seguenti scaglioni (Art. 2 c. 2):

- Fino a 280 metri di altitudine: nessuna esenzione;

- da 281 fino a 600 metri: esenzione solo per i terreni posseduti da Coltivatori Diretti e IAP con requisito previdenza agricola; l'esenzione si applica anche in caso di terreno posseduto da CD o IAP (Art. 2 c. 3) e concesso in comodato o in fitto ad altro CD o IAP.

- oltre 600 metri di altitudine: esenzione per tutti i terreni.

Con il ![]() Decreto Legge 16 dicembre 2014, n. 185 - GU Serie Generale n.291 del 16-12-2014 è stata poi prorogata la scadenza del versamento dell'IMU agricola al 26 gennaio 2015:

Decreto Legge 16 dicembre 2014, n. 185 - GU Serie Generale n.291 del 16-12-2014 è stata poi prorogata la scadenza del versamento dell'IMU agricola al 26 gennaio 2015:

Proroga scadenza pagamento IMU terreni agricoli - Pubblicato in Gazzetta Ufficiale il Decreto Legge 16 dicembre 2014, n. 185

Disposizioni urgenti in materia di proroga dei termini di pagamento IMU per i terreni agricoli montani e di interventi di regolazione contabile di fine esercizio finanziario. (GU Serie Generale n.291 del 16-12-2014)

.................................

Art. 1

Proroga del termine di pagamento dei terreni agricoli montani a seguito della revisione di cui al decreto-legge 24 aprile 2014, n. 66

1. Il termine per il versamento dell'imposta municipale propria (IMU), relativa al 2014, dovuta a seguito dell'approvazione del decreto interministeriale di cui al comma 2 dell'articolo 22 del decreto-legge 24 aprile 2014, n. 66, convertito, con modificazioni, dalla legge 23 giugno 2014, n. 89, e' prorogato al 26 gennaio 2015. Nei comuni nei quali i terreni agricoli non sono piu' oggetto dell'esenzione, anche parziale, prevista dall'articolo 7, comma 1, lettera h), del decreto legislativo 30 dicembre 1992, n. 504, l'imposta e' determinata per l'anno 2014 tenendo conto dell'aliquota di base fissata dall'articolo 13, comma 6, del decreto-legge 6 dicembre 2011, n. 201, convertito, con modificazioni, dalla legge 22 dicembre 2011, n. 214, a meno che in detti comuni non siano state approvate per i terreni agricoli specifiche aliquote.

.................................

Documenti:

Comunicato del 1° dicembre 2014 "Decreto esenzione dall'IMU per i terreni montani"

Comunicato del 1° dicembre 2014 "Decreto esenzione dall'IMU per i terreni montani" Decreto interministeriale 28 novembre 2014

Decreto interministeriale 28 novembre 2014 Allegato A al Decreto 28 novembre 2014

Allegato A al Decreto 28 novembre 2014 Supplemento Ordinario n. 93 G.U. 284 del 06/12/2014 - estratto

Supplemento Ordinario n. 93 G.U. 284 del 06/12/2014 - estratto Decreto Legge 16 dicembre 2014, n. 185 - GU Serie Generale n.291 del 16-12-2014

Decreto Legge 16 dicembre 2014, n. 185 - GU Serie Generale n.291 del 16-12-2014

Ultimi sviluppi 2014/2015: con il ![]() DL n. 4 del 24/01/2015 per il 2015, con effetti anche sul 2014, è stata infine ripristinata la classificazione dei comuni montani come da elenco ISTAT e con pagamento rinviato al 10 febbraio 2015 (come indicato ad inizio pagina).

DL n. 4 del 24/01/2015 per il 2015, con effetti anche sul 2014, è stata infine ripristinata la classificazione dei comuni montani come da elenco ISTAT e con pagamento rinviato al 10 febbraio 2015 (come indicato ad inizio pagina).

Ricorsi al TAR

In seguito alla pubblicazione del DM 28 novembre 2014 sono stati presentati diversi ricorsi al TAR del Lazio accolti in prima istanza con temporanea sospensione del DM 28 novembre 2014 fino al 21 gennaio/4 febbraio, sedute in cui se ne sarebbe discussa la legittimità e applicabilità.

Nella Seduta del 21 Gennaio il TAR del LAZIO non ha annullato il pagamento e la scadenza dell'IMU per i terreni agricoli nei comuni interessati dalla nuova classificazione dei Comuni montani ed ha stabilito una udienza di merito per il giorno 17 giugno 2015 (1115/2015, 1116/2015, 1117/2015).

E' tuttavia in essere una seconda sospensione del Decreto Terreni agricoli da parte dello stesso TAR di cui si discuterà il 4 Febbraio, che di fatto sospende ancora il versamento fino al 4 febbraio, anche se dovrebbe essere ormai superato dal ![]() DL n. 4 del 24/01/2015.

DL n. 4 del 24/01/2015.

- TAR Decreti sospensivi n. 6650/2014 e 6651/2014 con sospensione fino al 21 gennaio 2015

- TAR Decreto sospensivo n. 126/2015 con sospensione fino al 4 febbraio 2015

Ultima modifica 12/01/2016

© Copyright MMXXIV - P.IVA 05400000724

PAGINA